Viele einkommensstarke Privatinvestoren lassen seit der Finanzkrise 2008 Aktien und Co. lieber außen vor und fokussieren sich allein auf Immobilien. Das ist riskant: Auch der Immobilienmarkt ist nicht vor Unheil gefeit. Grund genug, über eine Diversifikation des investierten Kapitals nachzudenken.

Die Zinsen liegen auf historisch niedrigem Niveau und die Wirtschaft floriert. Rosige Zeiten also für Immobilieninvestoren: Die aktuelle Finanzpolitik und damit einhergehend die anhaltende Niedrigzinsphase verlocken Top-Verdiener, ihr Geld in „Steingut“ zu investieren. Das ist zunächst einmal eine gute Sache, schließlich haben Immobilien den Ruf, eine im wahrsten Sinne solide Geldanlage zu sein. Die Risiken werden von Kapitalanlegern häufig unterschätzt. Wer dann alles auf die Immobilienkarte gesetzt hat, büßt vielleicht die komplette Rendite ein.

7 Gründe, die zeigen, warum eine einseitige Immobilien-Investition riskant ist:

1. Die unvorhersehbare Wertentwicklung

Ganz unabhängig davon, ob Sie beim Kauf Ihrer Immobilie einen Schnäppchenpreis erzielen konnten oder zu viel bezahlt haben: Der Immobilienmarkt unterliegt allgemeinen Wertschwankungen, die nicht immer vorhersehbar sind. Viele Investoren überschätzen den Wertzuwachs ihrer Immobilie. Im bundesweiten Durchschnitt haben Immobilien seit 1970 einen inflationsbereinigten Wertzuwachs von gerade mal rund einem Prozent erzielt.

2. Die unterschätzte Anlagedauer

Gerade bei langfristigen Investitionen lässt sich schwer absehen, wie sich die Rendite entwickelt. Denn auch die Zinshöhe ändert sich mitunter deutlich. Die Rendite kann sogar in den negativen Bereich rutschen, etwa wenn Sie Ihr Eigenheim aus heute noch nicht ersichtlichen Gründen „zu früh“ – meist also vor einer Haltedauer von etwa 30 Jahren – veräußern. Auch, um die Versteuerung eines Spekulationsgewinns zu vermeiden, müssen Anlageimmobilien mindestens 10 Jahre gehalten werden.

3. Die anfallenden Kosten

Nicht nur während des Objektkaufs entstehen durch Maklerprovisionen, Notargebühren und steuerliche Abgaben zusätzliche Kaufnebenkosten von 10 Prozent oder mehr des Objektpreises. Hinzu kommen die laufenden Kosten für die Bewirtschaftung – also für die Hausverwaltung, Betriebskostenabrechnungen sowie Instandhaltungs- und Renovierungsausgaben. Zudem kann beim späteren Verkauf eine Kapitalertragsteuer bzw. Abgeltungssteuer fällig werden.

4. Die unerwarteten Mehrkosten

Mietausfälle durch Leerstand, teure Sanierungsarbeiten durch Altlasten am Objekt oder neue gesetzliche Anforderungen – für unvorhergesehene Mehrkosten sind Rücklagen notwendig, die natürlich anderweitig zur Verfügung stehen sollten als in Immobilien gebunden. Zum Beispiel in Form von Fonds, ETFs oder einem ausreichend gefüllten Zinskonto. Für gewöhnlich veranschlagt man dafür etwa 20 Prozent des Objektwertes.

5. Die Zukunftssicherheit des Standorts

Lage, Lage, Lage – dieser Ausspruch ist jedem Immobilieninvestor ein Begriff. Doch auch ein hervorragender Standort bringt nicht automatisch eine Renditegarantie mit sich. Durch Gentrifizierung oder entwicklungsstrategische Maßnahmen im Städtebau kann sich die Infrastruktur rund um Ihre Immobilie ändern – und damit die Attraktivität beeinflussen. Auch eine plötzlich einsetzende, anhaltende Abwanderungsquote in der Region hat für Investoren negativen Einfluss auf die Miet- und Kaufpreisentwicklung.

6. Der zeitliche Aufwand

Es sind nicht allein die laufenden Kosten und Einnahmen, die Immobilienbesitzer verwalten müssen. Hinzu kommt ein nicht unerheblicher zeitlicher Aufwand. Für den regelmäßigen Austausch mit der Hausverwaltung. Um neue Gesetzeslagen umzusetzen. Für Belange der Mieter, Versicherungen oder die Beseitigung von Schadensfällen. All das kostet Zeit, und die ist bekanntlich Geld.

7. Die relative Unflexibilität

Wer weiß, vielleicht ändert sich Ihr Lebenskonzept irgendwann einmal. Dann wollen Sie den Schritt in die Selbstständigkeit wagen und in Ihre Firmengründung investieren. Oder für eine unbestimmte Zeit ins Ausland gehen. Es gibt eine ganze Reihe an Gründen, warum Sie plötzlich über mehr Geld verfügen müssen, als Sie ursprünglich geplant hatten. Ist dieses Geld in Immobilien gebunden, kann es eine Weile dauern, bis Sie wieder darüber verfügen können. Eine Veräußerung kann sich im schlimmsten Fall über Monate oder auch Jahre hinziehen.

Fazit

Auch wenn sich die aufgeführten Punkte in Summe so lesen, als wäre die Immobilieninvestition generell ein riskantes Unterfangen: Es gibt mindestens genauso viele Gründe, die für Immobilien als Kapitalanlage sprechen. Doch Sie sehen schon: Zur Risikominimierung kann es helfen, sein Investitionskapital auf breiten Schultern zu verteilen.

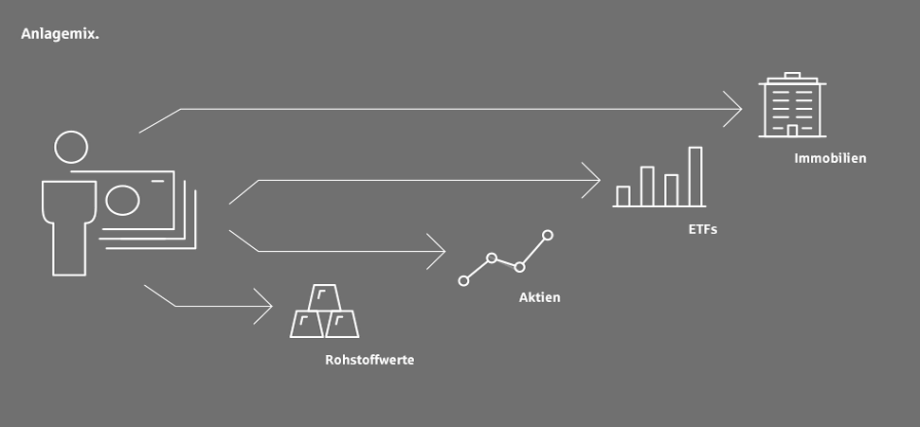

Tipp: Streuen Sie das Risiko

Wenn Sie nahezu Ihr gesamtes Anlagekapital auf eine einzige Immobilie gesetzt haben bzw. auf Immobilien an einem einzigen Standort, sollten Sie über eine Streuung des Risikos nachdenken. Die durch weitere genutzte Anlageformen entstehende Diversifikation gleicht finanzielle Unannehmlichkeiten rund um Ihre Immobilien aus und verschafft Ihnen Gelassenheit.

Ob Sie dafür einen Teil Ihrer Immobilien-Investition umschichten oder lieber zusätzliches Investitionskapital nutzen, liegt natürlich ganz bei Ihnen. Hilfe leisten die Experten des Haspa Private Banking: Mit ihrem ganzheitlichen Betreuungsansatz prüfen sie Ihre Immobilien-Investitionen auf Herz und Nieren – und zeigen die individuell für Sie optimalen Alternativen für weitere Anlageformen auf.

Als Kunde nutzen Sie die vollen Private Banking-Leistungen der Haspa ab einem Jahresnettoeinkommen von 200.000 Euro – auch ohne weiteres Anlagevermögen.

Vereinbaren Sie Ihren Termin

Wir möchten Sie einladen, mit unseren Experten über Ihre Möglichkeiten der Risikoabsicherung zu sprechen. Hier sehen Sie, was Sie beim unverbindlichen Erstgespräch erwartet:

- Analyse: Wir sprechen über Ihre finanzielle Situation und Ihre bisherigen Investitionen.

- Zielsetzung: Sie geben uns Einblick in Ihre Ziele – oder definieren gemeinsam mit uns eine Zielsetzung.

- Rundum-Beratung: Mithilfe Ihrer Angaben und Wünsche veranlassen wir ein ganzheitliches Konzept, von Aktien über Immobilien bis hin zur Altersvorsorge.

- Lösungen nach Maß: Alle angebotenen Lösungen sind speziell auf Sie zugeschnitten und damit immer individuell.

- Unabhängigkeit: Wir empfehlen nur die beste Lösung – ganz gleich, ob sie von unseren Experten oder extern für Sie umgesetzt wird.

- Volle Flexibilität: Das Gespräch findet bei Ihnen, bei uns oder bequem via Videoberatung statt.

|

Julia Palow Abteilungsdirektorin Telefon: 040 3578 - 93075 |

|

Chris Nevermann Abteilungsdirektor Telefon: 040 3578 - 97315 |

|

Kristof Siptroth Abteilungsdirektor Telefon: 040 3578 - 97393 |

Wir, als Ihre Sparkasse, verwenden Cookies, die für den Betrieb unserer Website erforderlich sind. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Detaillierte Informationen zu diesen Cookies finden Sie in unserer "Erklärung zum Datenschutz". Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern.